30代におすすめのクレジットカード比較4選! ステータスカード・ゴールドカードは必要?

[最終更新日]2022/12/15

30代の管理職ともなれば、すでにクレジットカードを持ち、活用している人が多いことでしょう。

しかし、クレジットカードにもステータスがあり、いつまでも一般カードでは格好がつかないこともあります。

さらにクレジットカードのランクが上がれば、それまでにない特典を受けることも可能です。

そこで今回は、30代におすすめのステータスカードである、ゴールドカードについて、お話ししたいと思います。

Index

目次

<スポンサーリンク>

30代で持つクレジットカードは「ステータス性」も重要

クレジットカードは、個人の信用度の高さをあらわす鏡でもあります。

部下の前でクレジットカードを使用する機会がある30代の管理職であれば、そろそろクレジットカードのステータス性に配慮したいところです。

そこで、クレジットカードのステータス性について、ランクなども含めて、具体的に説明しておきましょう。

クレジットカードの「ステータス性」とはどんなもの?

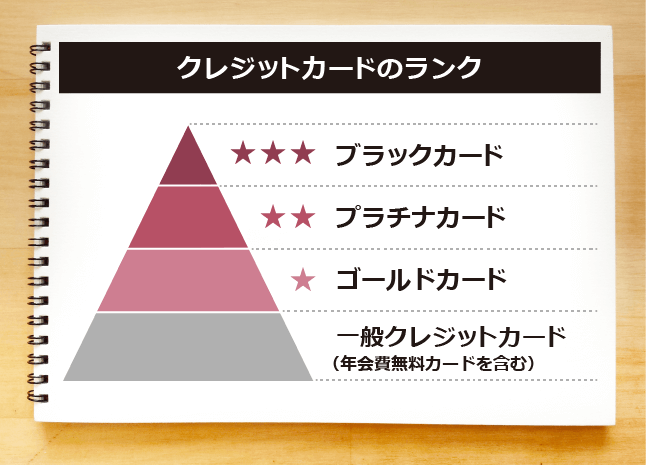

クレジットカードには、ランクが設けられています。

下図にあるように、ランクスの高い順は「ブラックカード」「プラチナカード」「ゴールドカード」「一般カード」となります。

そして、ランクが高くなればなるほど、ステータスもアップします。

そもそもクレジットカードは、ランクによって、年会費や審査を通す対象者が異なります。

年会費が無料から3,000円の一般カードは、学生や新社会人が対象です。

ゴールドカードになると年会費が10,000~30,000円となり、社会人であっても、それなりの勤続年数の長さや年収を求められます。

プラチナカードの場合、年会費は20,000~100,000円となり、クレジットカードの年間利用額が数百万以上の方が対象となります。

最高位のブラックカードは、年会費は100,000円以上と高額になりますが、クレジットカードの利用額に限度がありません。

そう考えると、30代の管理職が取得可能なのは、ゴールドカードといえそうです。

そして、ゴールドカードを1枚持っているだけで、ステータスの高さを示すことはできます。

ステータスカードを持つメリット

30代の管理職のなかには、ゴールドカードにランクアップすれば年会費も上がることを考えると、必要ないのではないかと考える人もいることでしょう。

ですが、ステータスのあるクレジットカードを持っているからこそ、得られるメリットもあるのです。

まず、日常生活でも旅行先でも、ステータスカードを利用することで、自分の信用度の高さや身分を証明することができます。

30代の管理職の場合、自分より年下の部下の前でゴールドカードを利用する機会があると思いますが、一般カードしか持っていない人たちから羨望のまなざしで見られることが多いはずです。

また、クレジットカードのランクが高くなればなるほど、利用限度額が多く付与されるようになります。

さらに海外旅行傷害保険の利用付帯や国内旅行傷害保険の自動付帯をはじめとする、さまざまな保障が厚くなります。

国内外の空港のラウンジを無料で使えるなど、特典もが充実することも、大きなメリットといえるでしょう。

クレジットカード選びのポイントは「将来性」と「特典」

管理職のなかには、30代あるいは40代になって初めて、ゴールドカードへのランクアップを申し込む人もいそうです。

その場合、まず審査に通る必要があるのはいうまでもありません。

そして、発行後にランクアップできるのか、入会によってどんな特典が得られるかも、クレジットカードを申し込む際にきちんとリサーチしておくのがセオリーです。

そこで、ゴールドカードに申し込むにあたり、チェックしておきたい内容について、まとめておきたいと思います。

初めてゴールドカードを持つなら各カードの「特典」を比較しよう

ゴールドカードの場合、年会費の目安が10,000~30,000円になることは前述しました。

クレジットカード会社や年会費によって、受けられる特典が異なります。

そのため、初めてゴールドカードに申し込む前に、複数のカードの特典をきちんと比較するのがおすすめです。

ゴールドカード保持者が受けられる一般的なサービスは、以下の通りです。

- 空港ラウンジの無料使用

- 海外旅行保険の付帯(自動付帯か利用付帯かは会社によって異なる)

- 提携レストランやホテルの優待

このほかにも、クレジットカード会社によっては

- 空港―自宅間の手荷物無料宅配サービス

- エアポート送迎サービス(適用される空港は限定される)

など、ワンランク上のサービスを提供しているところもあります。

年会費と特典の両方をチェックして、自分にメリットがある方を選ぶことをおすすめします。

いずれ「ゴールドカードより上」を目指したい場合は、30代のクレジットカード選びが肝心

30代の管理職がゴールドカードを申し込む際に、いずれはプラチナカードにランクアップしたいと考えるのは、不思議なことではありません。

ただし、プラチナカードやブラックカードは個人が申し込むことはできず、クレジットカード会社からのインビテーションを待つ必要があります。

そのため、ゴールドカードで利用実績を積み、クレジットヒストリーといわれる個人信用情報を積み上げておくことが、プラチナカード取得の早道なのです。

そこで、ビジネスシーンや海外旅行で使いやすく、利用実績を積みやすいゴールドカードに申し込むことをおすすめします。

また、ゴールドカードのなかにもポイント還元率が高いものがありますので、自分に合ったものを探してみるのもよいでしょう。

いずれにせよ、申し込むゴールドカードは厳選するのがセオリーです。

「ゴールドカードはまだいい」という方にはプロパーカードがおすすめ

30代の管理職のなかにも、初めてクレジットカードに申し込む人もいることでしょう。

実は、勤続年数が長く、年収が高くても、個人信用情報機関に借り入れの履歴が残っていない、クレジットカードヒストリーがホワイトの人が、審査に落ちることがあるのです。

それは、かつて自己破産をしたなど、何らかの事情で借り入れができなかったのではないかと、疑われることがあるからです。

そして、初めてなのにいきなりゴールドカードに申し込むことを躊躇する人もいるはずです。

そんな時には、プロパーカードを申し込みましょう。

プロパーカードとは、JCBやVISA、MasterCard、アメリカン・エキスプレス、ダイナースクラブなど、国際ブランドが発行しているクレジットカードのことです。

プロパーカードは、国際ブランドの使用権を得ている会社が発行した提携カードのゴールドカードと同じステータスだとみなされます。

クレジットカードのランクが一般やゴールドと同じでも、提携カードよりプロパーカードの方がワンランク上なのは、国際社会では常識です。

ことに初めてクレジットカードを申し込もうとしている30代の管理職は、まずプロパーカードを申し込むことをおすすめします。

30代におすすめのクレジットカード比較

ゴールドカードでも、提携カードかプロパーカードかで特典が異なりますし、利用方法にも個人差があるものです。

そう考えると、ゴールドカードであれば何でもよいわけではなく、自分にとって使い勝手がよいものを選んでおくのがおすすめです。

そこで、人気の高いゴールドカードの特徴をまとめておきたいと思います。

どんな人におすすめなのか、その理由も含めて紹介しますので、ぜひ参考にしてみてください。

年会費を抑えたい人には三井住友VISAゴールドカードがおすすめ

日本国内のVISA提携カードのなかでも人気が高いのが、三井住友VISAカードです。

なかでも三井住友VISAゴールドカードは、国内外でステータスが高いです。

通常の年会費は10.000円(税別)とされていますが、インターネットで申し込みをすると初年度は無料で、翌年以降も実質4,000円(税別)になるなど、ゴールドカードのなかでも安く抑えられます。

また、「マイ・ペイすリボ」というサービスに登録すると、ポイント還元率が1.0%以上になったり、海外旅行傷害保険が自動付帯されるなどのメリットもあります。

さらに三井住友VISAカードでは、国内のVISA提携カードで最高位であるプラチナカードも用意されています。

三井住友VISAプラチナカードはインビテーションなしで申し込みができるので、三井住友VISAゴールドカードできちんと利用実績を積めば、ランクアップを目指せるのも魅力です。

ワンランク上のステータスを求める人にはJCBゴールドがおすすめ

日本唯一の国際ブランドであるJCBが提供するJCBゴールドは、ゴールドカードのなかでも高いステータスを誇ります。

年会費は10,000円(税別)で、三井住友VISAゴールドカードのような優待サービスもありません。

その分、利用限度額が最大で300万円になったり、トラベルやエンターテイメントのサービスが充実しています。

何より注目すべき魅力は、最高で1億円が補償される海外旅行傷害保険と、国内外を問わない航空機遅延保険など、付帯保険が際立っていることです。

そして、JCBゴールドのショッピング利用が2年連続で100万円(税込み)以上だと、JCBゴールド ザ・プレミア会員になれます。

JCBゴールド ザ・プレミア会員は無料でプライオリティ・パスに入会でき、プラチナカード並みのサービスが受けられる、ステータスカードなのです。

楽天ユーザーな人には楽天プレミアムカードがおすすめ

楽天ユーザーである30代の管理職におすすめなのは、楽天プレミアムカードです。

楽天プレミアムカードには、クレジットカードと電子マネーEdy、楽天ポイントカードという、3つの機能がついています。

楽天ゴールドカードは年会費が2,000円(税別)と安いので、それで十分だと考える人もいそうですが、年会費10,000円(税別)の楽天プレミアムカードにラックアップすれば、無料でプライオリティ・パスに入会でき、特典が得られます。

何より、楽天市場で楽天プレミアムカードを利用して買い物をすると、ポイント還元率が5倍から最大で15倍になります。

そして楽天プレミアムカードは、「トラベルコース」「楽天市場コース」「エンタメコース」を用意しており、希望に合わせて選ぶことができます。

楽天プレミアムカードの引き落とし口座を楽天銀行にしたり、アプリを利用した際の特典も充実しているので、お得にカード利用したい人にピッタリです。

海外でもハイステータスを求める人にはアメリカン・エキスプレス・カードがおすすめ

海外へ出張や旅行に出かける機会が多い30代の管理職なら、アメリカン・エキスプレス・カードが最適でしょう。

アメリカン・エキスプレス・カードは、海外ではダイナースクラブカードと並ぶ、ハイステータスカードになります。

アメリカン・エキスプレス・カードやダイナースカードは翌月一括払い専用なので、一般的なクレジットカードとは異なり、チャージカードに分類されます。

そのため、アメリカン・エキスプレス・ゴールド・カードの入会基準は世界的にも高く、日本の提携カードのプラチナカード並みの高さになります。

そのため、世界の一流ホテルでは、アメリカン・エキスプレス・カードを提示するだけで、ルームアップしてくれるなどの特典が受けられます。

付帯する海外旅行傷害保険も最高1億円となっており、会員はもちろん生計を共にする家族にも特約がつきます。

さらにリターン・プロテクションやキャンセル・プロテクションといった、オリジナルのサービスも充実しています。

クレジットカードの審査に通るか不安を感じたら

ゴールドカードを持つメリットについては、十分に理解していただけたと思います。

しかし、一般カードからゴールドカードへのランクアップや、新規でゴールドカードに申し込むにあたり、審査に通るかどうかが心配な人もいることでしょう。

そこで、ゴールドカードに申し込むにあたり、知っておきたい審査方法や通りやすくするポイントなどについて、紹介したいと思います。

審査でチェックされる信用履歴

ゴールドカードに限らず、クレジットカードに申し込むと必ず審査があります。

その際に利用されるのが、個人信用情報機関です。

個人信用情報機関には、これまでのクレジットカードの利用履歴だけでなく、カードローンやキャッシング、さまざまなローンの利用状況や携帯電話に関する情報も登録されています。

借入内容やその開始日、金額、返済日、返済状況などはもちろん、遅延や延滞の過去も一定期間登録されます。

これらが「クレジットヒストリー」と呼ばれるもので、これが良好だと審査が通りやすくなります。

しかし前述しましたが、30代あるいは40代になって、個人信用情報機関にクレジットヒストリーが登録されていないと、審査に落ちることがあるので注意が必要です。

借入金額が大きくても、返済に遅滞・延滞がない状態がよいクレジットヒストリーとして評価されるので、携帯電話の料金の返済で実績を積んでおくとよいでしょう。

ゴールドカードは現在持っているカードと同じ会社に申し込むと通りやすい

勤続年数が長く、年収が高い場合は、いきなりゴールドカードに申し込んでも、審査に通るかもしれません。

ですが、審査に落ちるというリスクと背中合わせになりますし、その情報も個人信用情報機関に登録されるので、その後のクレジットカードの審査に悪影響が及ぶ可能性があります。

そこで、確実にゴールドカードを手にしたいなら、すでに持っているクレジットカードのランクアップを狙いましょう。

一般カードで利用実績を積み、クレジットヒストリーが良好であれば、ゴールドカードにランクアップするのは難しくないからです。

そう考えると、最初にクレジットカードに申し込む時点で、プロパーカードやステータスが高い提携カードを選んでおくのがポイントです。

まとめ 30代ならステータスカードを持っておこう!

今回は、30代におすすめのステータスカードである、ゴールドカードについてお話ししました。

この記事をまとめると

- クレジットカードにはランクがあり、ステータスも異なる

- ゴールドカードには一般カードにはない特典が充実している

- 用途や目的によって、おすすめのステータスカードが変わる

の3つでした。

ビジネスの場でもクレジットカードを利用する機会が増える30代の管理職なら、ステータスカードを持つのがおすすめです。

この記事を、自分に合うゴールドカード選びの参考にしていただけたら幸いです。

<スポンサーリンク>