ストックオプションとは?あなたがSOを利用することになったとき、注意したい3つのポイント

[最終更新日]2022/12/15

今回紹介するストックオプションという制度は、株式を活用した従業員への利益還元方法の一つです。福利厚生の意味合いが大きい従業員持ち株制度とは対照的に、こちらは「報酬の一部」「金銭ではない利益還元策」と位置付けられていることが多いです。

まだまだ日本では普及途上で、実際には受け取ったことがないという方も多いですが、今後さらに導入する企業は増えてくることが想定されます。今回はそんなストックオプションについて説明します。

Index

目次

<スポンサーリンク>

そもそも、ストックオプションとはどういうもの?

ストックオプションとは役職員向けに与えられる株を「購入する権利」いわゆるコールオプションの一種です。これを与えられた役職員は、一定期間のうちに、決まった行使価格で、当初定められた株式数を購入することができます。

基本的に役職員側の負担はなく付与されることが一般的です。権利を行使したタイミングで株価が行使価格を上回っていれば、その差額が直ちに役職員の利益となります(もちろん権利行使後の株式をそのまま保有して株式投資とする事も可能です)。

このように役職員へ利益を与えるため、一種の給与・賞与の代わりとして付与されることが一般的です。

ストックオプションの付与は、会社側は金銭による報酬支払いに変えることで、目先の人件費を抑えることができますし、役職員は利益を出して株価を上げれば自身のストックオプションの価値向上につながりますので、士気の向上にもつながります。アメリカではすでにかなり普及している制度となっています。

従業員持株制度との違い

役職員向けの株式を用いた制度としてほかに一般的なのが、従業員持ち株制度です。従業員持ち株制度とストックオプションは、どちらも役職員に株式が付与される点は共通しています。

一方で、ストックオプションが一度に決まった株式数の権利を付与する、オプション付与時には役職員の負担はない、という特徴がある一方、従業員持ち株制度は自身の給与天引きで、かつ毎月基本的に定額で、その時の株価で株式を積み立てる制度です。

あくまで自身の給与から負担するので、「報酬制度」というよりは、「資産形成の選択肢の一つ」と位置付けられていることが一般的です。従って、従業員持ち株制度は、資産形成を手助けする「福利厚生」の一つとして位置付けられているのが一般的です。

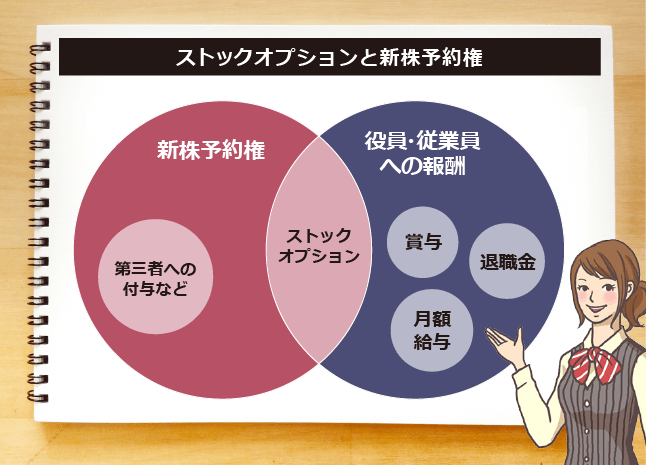

新株予約権との違い

新株予約権もストックオプション同様に予め定められた行使価格・行使期間において株式を購入することができるオプションです。一方こちらは基本的に「新株」を発行するものですので、権利行使された際は、企業は新たに株式を発行する「増資」を行うこととなります。

また、新株予約権は、基本的には第三者に販売するのが一般的です。この際は新株予約権を購入する際にも代金が発生します。ちなみにストックオプションは発行済み株式を受け渡す事も可能です。

このように株の渡し方や権利の渡し先が異なるというのが両者の相違点ですが、加えて、発行する目的にも違いがあります。新株予約権は「増資」を伴っていることからもわかるように、「企業の資金調達手段」という側面が大きくなっています。現在の株価への影響を抑えながら増資に近い形で資金調達をする手法としてしばしば活用されます。

ストックオプションと従業員持ち株制度、新株予約権の比較・イメージ

| 概要 | |

|---|---|

| 従業員持ち株制度 | ●社員の福利厚生の一環として設定されることが多い ●社員の給与から天引きとなる ●毎月決まった金額の株式を積み立てていく |

| 新株予約権 | ●基本的には第三者に販売・受け渡しするもの ●行使価格・行使期間の間に対象の株式を購入できるもの ●基本的に行使された場合は「新株」が発行されるため、「増資」の代替手段として用いられるのが一般的 |

| ストックオプション | ●社員の「報酬」の代替という側面が大きい ●一定の行使価格・行使期間において自社の株式を「買う権利」を与えるもの ●株価が行使価格を上回れば社員にとって利益になる・株を保有し続けて株式投資の一環とすることも可 |

ストックオプションのメリット・デメリット

ここまででストックオプションの特徴や仕組み、また株式に関わるほかの仕組みとして新株予約権と従業員持ち株制度との相違点を紹介しました。続いてはストックオプションを導入することの企業におけるメリット・デメリットを説明します。

メリット・デメリット双方存在するストックオプション制度ですので、それぞれのポイントを理解した上で、導入を検討していくことを説明します。

ストックオプションのメリット

- 人件費を抑制できる

- 役職員の士気向上に寄与する

- 人材流出を防ぐ

ストックオプションのメリットとしては上記3点が代表的です。人件費の抑制ですが、一般的に業績に寄与した優秀な社員には賞与や昇給など金銭面で還元するのが基本ですが、給料が高くなりすぎると、そうした金銭での還元は人件費の高騰につながります。ストックオプションですと、今の費用発生を限定させることができます。

また、株を保有するのと同様、業績が上向けばそれだけ株価が上昇し役職員にとって利益となりますので、より大きな利益を生み出そうと、役職員の士気が向上します。

最後に、ストックオプションは行使期間を一定程度先にすることで「しばらくは株に転換できない」ルールとすることが可能です。またここに「退職後は行使できない」条項をつけることもできます。これらのルール付により、社員の流出を防ぐ効果が期待できます。

このようにストックオプション制度は多くのメリットがある制度で、特に規模拡大で人件費の急騰が懸念される成長企業などで進んで導入が検討される制度です。

ストックオプションのデメリット

- 株の希薄化・株価下落につながる

- 社員のモチベーションが株価に依存する

- 近視眼的な視点を持ってしまう

一方で、ストックオプションはデメリットもいくつかありますので留意が必要です。まず、株の希薄化かもしくは株価下落のリスクがあります。これは「業績が悪い時に下がる」ということではなく、ストックオプションは利益が出る時に、行使価格で株に転換し、その後売却して利益を得るのが一般的です。

その場合、株式を新規発行で賄うとなると株の希薄化につながりますし、新規・既存株の受け渡しにかかわらず最後は売却されることが多いので、株価には下落圧力となります。

社員の士気については上記の通り株が上昇しているときはいいですが、逆に下落している時には報酬の効果が薄れ、逆に士気を下げてしまいます。

また最後の点は特にシニアクラスへのストックオプションの場合に注意なのですが、自身のオプションで利益を確実に上げられるように、短期間で株価を上げる、近視眼的な施策を優先してビジネスを行なってしまいます。その結果中長期的な成長力を削いでしまうこともあります。

ストックオプションで、得をしている人はそれ程多くない?

ここまでではストックオプションの魅力的な部分も垣間見えましたが、実際には必ずしもストックオプションで儲けることはできないという声も聞かれます。ストックオプションは本来給与・賞与で支払われるものがストックオプションと支払われるので、その分給与・賞与は直接的にせよ、間接的にせよ削られていることになります。

従ってストックオプションをうまく行使して利益確定しなければ機会損失(本来得るはずのお金を逃すこと)になります。

一般的にストックオプションは権利行使できる期間が「終わりの期間」も決まっていますので、それまでに株価が上向かなければ利益にならない可能性があります。また、一時的に株価が上向いても、そのタイミングでうまく権利行使しなかったために、最終的には充分な利益を得られなかったということもあります。

株の「利益確定」のタイミングの見極めは素人には意外に難しいものなので、株価が上がらない場合はもちろんながら、株価がそれなりに好調だった場合でも、思うように利益に繋げられなかったという例は多いようです。

ストックオプションで利益を得たい場合は、まずその仕組みをしっかり把握しておくこと

ストックオプションを活用しようとしている人は、当然最終的に利益を獲得しようとしているかと思いますが、先に説明した利益確定の難しさもありますし、その他にもいろいろな留意点があります。ストックオプションを使ってしっかりと会社からの報酬・利益を享受しようと考えている場合は、まず、ストックオプションの仕組みをしっかりと理解することが肝要です。

以下でストックオプションで利益を得ようとする場合の注意点3点をまとめましたので、制度を利用し始める前に、これらの注意点についてしっかりと把握しておきましょう。

ストックオプションを利用する際に、注意したい3つのポイント

- そもそも、上場しているまたは上場を目指している会社でないと意味がない

- 「失効・消失条件」を必ず確認しておく

- 「税金」の発生について確認しておく

それぞれ、順を追って見ていきましょう。

そもそも、上場しているまたは上場を目指している会社でないと意味がない

まず第一に注意したいのは、上場している・もしくは上場を目指している企業でないと、ストックオプションは意味をなさないという点です。なぜなら、ストックオプションを行使して、株式を購入し売却するという一連の動作は株式が上場していなければスムーズに行うことはできません。従って少なくとも権利行使時には上場している必要があります。

すでに上場しているという場合は(上場廃止のリスクがなければ)特段問題ありませんが、「上場を目指している」状態でのストックオプション付与は本当に近い将来上場するのかどうかよく見極めて利用を決める必要があります。上場を見越してストックオプションを設定したのに、結局上場できずにオプションが無に帰すというリスクがあるからです。

「失効・消失条件」を必ず確認しておく

ストックオプションには失効・消失条件が付与されていることが一般的ですので注意が必要です。まず端的なものとして、「一定期間のうちに行使しなければならない」決まりになっていることが多いです。この場合は該当期間が過ぎてしまうと権利が失効してしまうので、必ずその前に行使するようにしましょう。

また、それ以外に一定の権利消失条件がついていることもしばしばあります。特に一般的なのは「退職すると権利が消失する」という条項が付いている場合です。ストックオプションはそもそも社員流出を防ぐ狙いもあります。そうした効果を最大化させたい場合はこのような条項が付いています。

その他、企業によって様々な条項を付与する余地がありますので、利用する前に必ず規則を確認してから活用を決めましょう。

「税金」の発生について確認しておく

ストックオプションは、「税制適格ストックオプション」に該当するかどうかで役職員にかかる税率が大きく変わってくるので注意が必要です。これは「租税特別措置法第29条」に定められた基準に該当するかどうかで判断されるものですが、内容は複雑なので、役職員は会社に確認するのが最も無難と言えます。

税制適格ストックオプションであれば、所得税法上の「譲渡所得」として扱われ、「発生した利益に対して」20%の税率で済みます。一方で非適格の場合は、権利行使の時、売却の時で2回税金が発生することになります(同時に売買を一気に行ってもかかります)特に権利行使の時点で発生する利益が「給与所得」「退職所得」として扱われることで、最高55%の税率がかかることがあるため、注意が必要です。

基本的には「税制適格ストックオプション」の時には利用するのも一案ですが、非適格の時は安易に利用を決めない方がいいと言えるでしょう。

ストックオプションが自身にとってプラスか精査して利用を決めよう

ストックオプションはまだ日本では導入の途上にある制度で、その目新しさや「株で儲けられる」という期待感から、あまり精査せずに利用を選択してしまう方もいます。

株価の上昇により儲けられることもある一方、安易な利用により、よくわからない間に株価の下落により自身の実質的な報酬の価値を減らしてしまった、とならないように注意が必要です。利用を決める前にもう一度ストックオプションのしくみやリスクを精査した上で判断することをおすすめします。

<スポンサーリンク>