総額表示義務とは?対象となる取引と注意点のまとめ

[最終更新日]2023/03/11

2021年4月1日より「総額表示義務」が始まります。店頭に並ぶ商品の値札をはじめ、チラシやカタログに掲載する価格の税込表示が義務化されます。

大半の企業ではすでに義務化への対応が完了しているはずですが、事業部が手がける一部の商品のみ総額表示義務が適用されるケースなど、対応に漏れが発生することも十分に考えられます。

また、軽減税率と同時に導入された「インボイス制度」のように、総額表示義務以外にも消費税に関わる制度は存在します。総額表示義務がスタートすることに伴い、どのような影響が及ぶのか気になっている人もいることでしょう。

そこで、総額表示義務の概要と企業に求められる対応について解説します。管理職の皆さんは、自身の部署で対応が完了しているか改めて確認しておきましょう。

<スポンサーリンク>

Index

目次

総額表示義務とは?どのような取引が対象となる?

はじめに、そもそも総額表示義務とはどのようなルールなのか、対象となる取引はどの範囲になるのかを整理しておきます。

「私の勤務先はあまり関係ない」と決め込んでしまうのではなく、ルールの全体像をきちんと把握した上で「自分にも関係があるかもしれない」と意識することが大切です。

まずは、総額表示が義務化されることになった経緯や、ルールが適用される取引の種類、総額表示義務を守らなかった場合の罰則の有無について、正確に理解しておきましょう。

総額表示が義務化される背景

総額表示とは、消費税込の価格を消費者に明示することを指します。

たとえば、税抜価格が10,000円の商品の場合、「10,000円(税抜)」や「10,000円+税」のような表記ではなく、「11,000円」「11,000円(うち税1,000円)」のように表示することにより、消費者が値札以上の金額を請求されることがないようにするためのルールです。

そもそも総額表示は2004年4月から義務づけられていたのですが、2014年4月と2019年10月の二度にわたる消費税率引き上げに伴い、総額表示を即座に求めない特例が設けられました。

この特例が2021年3月末に適用されなくなり、総額表示の義務化へと移行します。

価格表示のルールを複雑なものにした一因として、軽減税率が挙げられます。

軽減税率とは、消費税を8%から10%に引き上げる際、飲食料品および定期購読される新聞を対象品目として8%の税率に留めることを定めた制度です。

飲食料品の場合、酒類と外食(店内飲食)は適用範囲となっていないため、イートインとテイクアウトを併用する飲食店では2種類の税率が混在することになりました。

こうした店舗においては、総額表示は「テイクアウト等および店内飲食の両方の税込価格を表示する方法」と「テイクアウト等又は店内飲食のどちらか片方のみの税込価格を表示する方法」のどちらも認められています。

総額表示義務の対象となる取引

総額表示を義務化する目的は、消費者が支払う実際の金額を明確にすることにあります。

そのため、総額表示義務の対象となる取引は消費税課税業者によるBtoCに限定されており、BtoBは対象外となります。つまり、事業者間取引における請求・支払については、2021年4月以降も引き続き税別表示となっていても問題ありません。

ただし、大半の取引がBtoBの企業であっても、一部の商品のみECサイトを通じて販売しているようなケースがあります。

ECサイトを通じて商品を購入するのが一般消費者であればBtoC取引に該当しますので、総額表示義務が課されます。

このように、実店舗にて商品を陳列・販売する場合以外にも、DM・テレビCM・ネットショップなど、媒体を問わず総額表示義務が適用される点に注意しておく必要があります。

総額表示しない場合、罰則はある?

総額表示義務は事業者の「義務」ですので、必ず従う必要があります。では、仮に2021年4月以降も総額表示義務に従わず税別表示を続けていた場合、何らかの罰則等が科せられることはあるのでしょうか。

結論としては、総額表示をしないことにより消費税法違反で処罰されることはありません。

ただし、罰則がないからといって守る必要がないわけではありません。

たとえば、一般消費者に誤認させる可能性の高い価格表示をした場合、景品表示法に違反する可能性があるとして財務省が注意を呼びかけています。

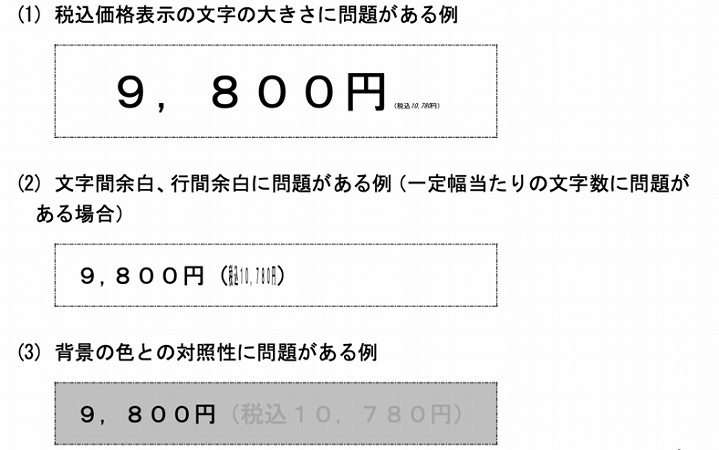

税込価格が著しく小さな文字で表記されていたり、表記する際の文字間隔や背景色と文字の区別に問題があると見なされたりすると、景品表示法違反に問われる恐れがあります。総額表示は「明瞭に」「分かりやすく」伝わるようにすることが重要です。

《明瞭な総額表示とはいえない例》

総額表示義務化に伴い企業に求められる対応と注意点

総額表示が義務化されることに伴い、企業にはどのような対応が求められるのでしょうか。ここまでで解説してきた基本的なルールを元に、より具体的に対象となる企業や事業分野について確認しておきましょう。

会社全体としては総額表示義務に向けた動きをしているはずですが、事業部単位で運営している事業の1つ1つに隈なく目が行き届いているとは限りません。

とくに管理職や事業責任者の方は、自身が管轄する事業に関して総額表示義務化への対応が必要かどうか、漏れはないかどうかを慎重にチェックしておくようにしましょう。

BtoC取引を行う消費税課税業者の対応は必須

先に述べた通り、総額表示義務化の対象となるのは下記のケースです。

《総額表示義務化の対象となる条件》

・消費税課税事業者であること

・一般消費者に対して商品やサービスの提供を行うこと

言い換えると、この条件に当てはまる取引であれば、2021年4月には必ず総額表示方式に対応する必要があります。自分自身が所属している企業や事業部、携わっている取引がこれに該当するかどうか、注意深く確認しておく必要があるでしょう。

総額表示に対応しておかなくてはならないのは、消費者に向けて価格表示をするためのあらゆる媒体です。

《総額表示方式に対応する必要のある媒体の例》

・値札 ・店頭POP ・商品カタログ ・販促ポスター

・DM ・チラシ ・雑誌広告

・Webサイトの商品案内ページ ・ECサイト ・テレビCM

総額表示への対応は完了したつもりでいると、実は一部の媒体に漏れが生じていることもないとはいえません。確実に総額表示方式に移行できているか、いま一度確認しておきましょう。

EC事業を手がけている企業はとくに注意が必要

ECが主要事業の企業はもちろんのこと、一部の商品をECサイトで販売している企業はとくに注意が必要です。オンラインとはいえ、価格表示の扱いとしては店頭やチラシでの案内と同様となります。

価格表示の変更が完了しているか必ずチェックしておきましょう。自社でECサイトを運用している場合は、CMSや決済サービスでの変更処理が完了しているか確認するところまで、確実に実施しておく必要があります。

2021年4月以降、「未対応のECサイトが残っていた」「一部の商品が税別価格表示のままだった」といったことにならないよう、チェックリストを作成するなどして漏れなく確認を済ませましょう。

管理職の方は、最終的に「価格表示が間違いなく変更されている」ことを自分の目で見て確認することが大切です。部下任せにせず、最後は自分自身が責任を持って確認しましょう。

適切な総額表示の仕方を理解し、遵守する

総額表示は消費者が実際に支払う金額を明確にするためのルールですので、消費者が困惑することのないよう適切な価格表示の仕方をする必要があります。

たとえば10,000円の商品に消費税1,000円を加えた価格を総額表示する場合、次のように表示することが求められます。

《総額表示の例》

11,000円

11,000円(税込)

11,000円(税抜価格10,000円)

11,000円(うち消費税等1,000円)

11,000円(税抜価格10,000円、消費税等1,000円)

(No.6902 「総額表示」の義務付け 国税庁Webサイトより抜粋)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6902.htm

上記に共通しているのは、消費者が実際に支払う「11,000円」という価格が明示されている点です。総額さえはっきりと表示されていれば、消費税の扱いについて別記する必要はなく、別記する場合も書き方が決まっているわけではありません。

税込価格を設定する際、1円未満の端数が発生することがありますが、端数については四捨五入、切り捨て、切り上げのいずれの処理をしてもよく、事業者の判断で決めることができます。

総額表示義務と密接に関わる「インボイス制度」

総額表示義務と密接に関わりのある制度の1つに「インボイス制度」があります。

インボイス制度が影響するのはBtoBに限られますので、BtoCに適用される総額表示とは直接関係がないように思えます。しかし、仕入先がフリーランスや小規模事業者といった免税事業者の場合、消費税の扱いをどうするべきかを考える上で避けて通れない制度ですので、きちんと理解しておく必要があります。

そこで、総額表示とインボイス制度の関わりについて、インボイス制度の概要を振り返りつつ確認しておきましょう。

インボイス制度とは?

インボイス制度は、正式には「適格請求書等保存方式」といいます。売り手が買い手に対し、消費税額などを誤解なく正確に伝え、仕入額控除の処理を適切に行うために定められた制度です。

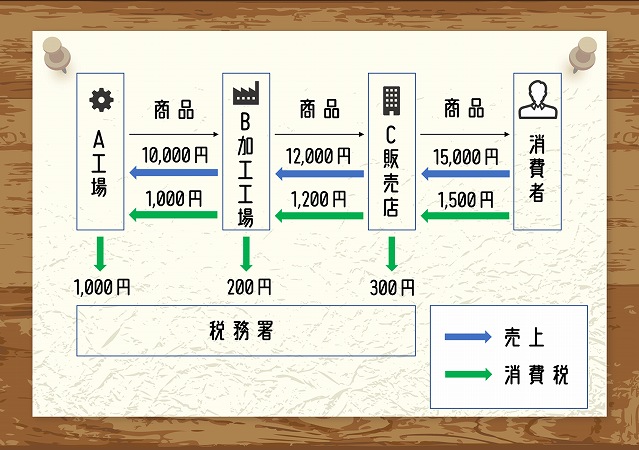

商品を仕入れて消費者に販売する場合、各流通段階で消費税が課税されます。

生産・流通過程で各事業者が消費税の納税義務を負い、取引のたびに消費税が重複して課税・徴収されるのを防ぐために、各事業者は仕入税額を控除して仕入額を計算・請求します。

軽減税率の導入に伴い、事業者は複数の税率を管理しなくてはなりません。そこで、2019年10月から2023年9月の期間は経過措置として「区分記載請求書等保存方式」が導入され、2023年10月からは「適格請求書等保存方式(インボイス制度)」が採用されることになっています。

インボイス制度では、適格請求書を発行・保存しない事業者は仕入税控除が受けられなくなります。適格請求書への記載事項は下記の6点です。

《適格請求書に必要な記載事項》

①適格請求書発行事業者の氏名又は名称及び登録番号(T+13桁の法人番号あるいは13桁の数字)

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ)

⑥書類の交付を受ける事業者の氏名又は名称

事業規模とインボイス制度の関連性

現状、基準期間等の課税売上が1,000万円以下は免税事業者とされ、消費税の納税を免れています。

インボイス制度では免税事業者は適格請求書を発行することができないルールになるため、仕入税控除が適用されなくなります。

取引している事業者が小規模事業者やフリーランスの場合、これまで免税事業者として消費税を考慮しない取引をしていたケースも多いはずです。

2023年10月より、免税事業者との取引における仕入税控除は80%に引き下げられ、さらに2026年10月には50%、2029年10月には「控除なし」へと段階的に引き下げられていきます。

《免税事業者との取引における仕入税控除の段階的廃止》

〜2023年9月 100%控除

2023年10月〜 80%に引き下げ

2026年10月〜 50%に引き下げ

2029年10月〜 0%(控除なし)

このように、免税事業者との取引において最終的には仕入れる側が消費税を100%負担することになります。

課税事業者と比べて仕入額が実質的に値上がりすることになりますので、免税事業者は取引において不利な扱いを受けることが考えられます。

したがって、インボイス制度の導入に伴い、売上が1,000万円以下の事業者でも消費税を納入する事業者が増えることが予想されます。

現在、免税事業者との取引がある企業は、今後の対応をどうするべきかインボイス制度の導入以前に取引先と話し合っておく必要があるでしょう。

総額表示義務とインボイス制度の関連性

前掲の適格請求書の記載事項⑤に「端数処理は一請求書あたり、税率ごとに1回ずつ」とありました。

一方、総額表示では消費税の端数を四捨五入しても切り上げ・切り捨て処理をしてもよいことになっています。

1回の取引で複数の商品を購入する消費者は必ずいますので、それぞれの商品の税額をどのように1枚の請求書に反映すべきか判断に迷う可能性があります。

このようなケースでは、まず商品ごとに総額表示をした上で、次のいずれかの処理を行うことにより、端数処理を1回に留めることができます。

《消費者向けに発行する請求書における消費税計算方法の例》

①税抜価格の合計×1.1で端数処理を行い、請求額とする

②税込価格の合計÷1.1で端数処理を行い、請求額とする

①は税抜価格の合計額に対して単純に消費税率を乗じる方法、②は税込価格の合計から消費税を逆算する方法です。

①の場合、商品一点一点の総額価格の合計額とは異なる請求額となる可能性があります。このケースでは消費者に対して、購入点数によって精算時の請求額が変動する可能性があることについて注意喚起を行う必要があるでしょう。

総額表示義務・インボイス制度への認識不足によるリスク

ここまで、総額表示義務とインボイス制度について解説してきました。では、これらのルールに対して認識不足だったり、対応が不完全だったりした場合、企業にとってどのようなリスクがあるのでしょうか。

自社がBtoB取引のみのため、総額表示義務はあまり関係ないと担当者が考えている場合はとくに、次に挙げるリスクを抱えていることが危惧されます。他人事と考えず、自社にも関係する取引が発生する可能性があるという認識をもって対処しておくことが重要です。

対応の遅れにより顧客・取引先からの信頼を失う恐れがある

2021年4月以降は、どの事業者も消費者に対して総額表示を徹底していくことになります。

もし総額表示への切り替えを忘れていたなど対応に漏れがあった場合、消費者は「この会社の商品だけ、なぜか税抜価格のままになっている」「他のお店はどこも総額表示になっているのに」と感じるでしょう。

こうした対応の遅れは、顧客からだけでなく取引先からも見られています。「きちんと対応していない企業」「やるべきことをやらない会社」といった見方をされてしまい、顧客・取引先からの信頼を失う恐れがあるでしょう。

総額表示は事業者に課せられる「義務」ですので、「忘れていた」「知らなかった」といったことのないよう、徹底して準備を進めておく必要があります。

企業としてのコンプライアンス意識を問われる

総額表示は国としての方針であり、BtoCに携わる事業者にとって必ず対応しておくべき事項です。

こうした必須の措置への対応を怠っているように映ることで、企業全体としてコンプライアンス意識が希薄な印象を持たれてしまう可能性があります。

「世の中全体が取り組むべきことができていないのだから、他の仕事もいい加減なのではないか?」「取引上のルールを守らない会社のでは?」といった疑義を抱かれてしまうでしょう。

コンプライアンス意識は現代の企業にとってリテラシーを推し量るための有力な材料となり得ます。コンプライアンス意識を問われるということは、提供している商品やビジネスの姿勢にも問題がありそうだと思われてしまう原因となる場合があるのです。

事業者によっては事実上の値引きとなってしまうことも

消費者への価格提示を総額表示に移行することだけでなく、商品が生産・流通する過程で適切に課税の処理がなされているかどうかをいま一度チェックすることも大切です。

前述のインボイス制度により、これまでと同じ取引を続けているつもりでも、実は取引先が事実上の値引きを余儀なくされていることも考えられます。自社には直接関係がないと決め込まず、取引先の事業規模やこれまでの取引の経緯を鑑みて慎重に対応しておく必要があるでしょう。

インボイス制度が開始するのは2023年10月からですが、直前になって慌てることのないよう、早い段階から取引先と対応策を協議しておき、お互いが納得できる形で取引を継続できるように配慮することが大切です。

まとめ)総額表示義務・インボイス制度への対応をいま一度チェックしよう

総額表示の義務化に対して、仮に対応が進んでいなかったとしても、外部から「至急対応するように」と事前に警告があるわけではありません。

自社で責任をもって対応を済ませ、消費者が困惑することがないよう配慮する必要があります。

値札の付け替えやカタログの表記変更などは現場レベルでの対応となるケースも多いはずですので、管理職の皆さんは自分が管轄するセクションできちんと対応できているかどうか、いま一度確認しておくようにしましょう。

部下任せにせず、管理職が率先して現場にアナウンスしていくことが重要です。対応に漏れや遅れが生じることのないよう、管理職の皆さんがリーダーシップを発揮して確実に対処していくことが求められています。

おすすめ記事

こんなお悩みはありませんか?

- 今のままキャリアを積んで行くべきか迷っている

- もっと活躍できる場所がある気がする

- 転職するか、今の会社に留まるかどうするべき?

満足できるキャリアパスを見つけるためのヒントをご紹介します。

<スポンサーリンク>